《关于印发〈关于完善残疾人就业保障金制度更好促进残疾人就业的总体方案〉的通知》(发改价格规〔2019〕2015号)规定,自2020年1月1日起:

一是实行分档征收。将残保金由单一标准征收调整为分档征收,用人单位安排残疾人就业比例1%(含)以上但低于本省(区、市)规定比例的,三年内按应缴费额50%征收;1%以下的,三年内按应缴费额90%征收。

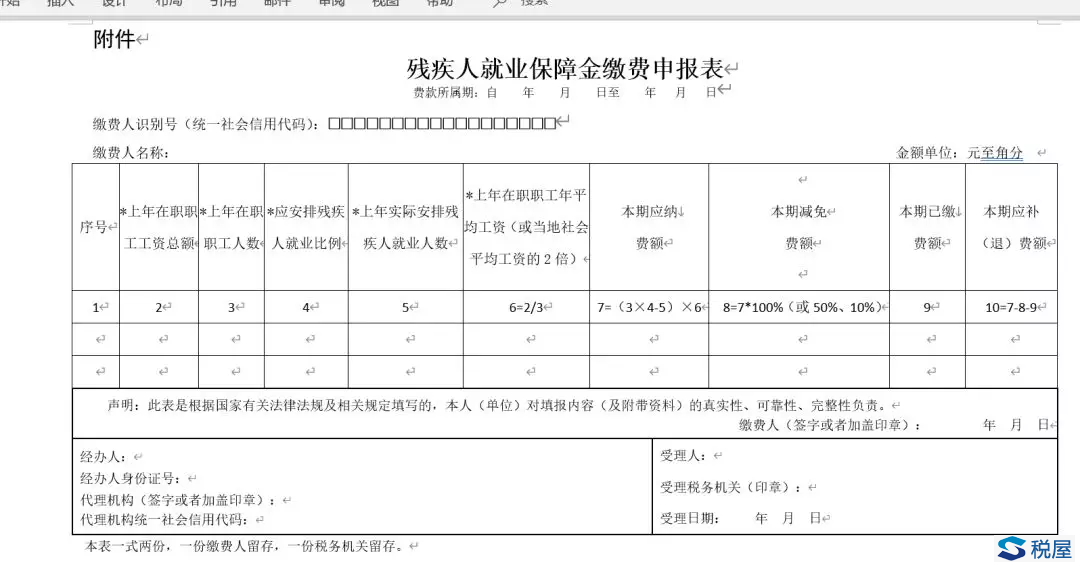

【小陈税务补充1】在2020年1月1日至2022年12月31日期间,对于实际安排残疾人就业比例达到1%(含)以上的,按“本期应纳费额”的50%计算减免费额;对于实际安排残疾人就业比例低于1%的,按“本期应纳费额”的10%计算减免费额。

二是暂免征收小微企业残保金。对在职职工总数30人(含)以下的企业,暂免征收残保金。

【小陈税务补充1】按财政部公告2019年第98号和国务院的新闻稿,小微企业:是指对在职职工总数30人(含)以下的企业,没有其他要求。

另《国家税务总局关于修订<残疾人就业保障金缴费申报表>的公告》(税务总局公告2019年第49号)的附件《残疾人就业保障金缴费申报表》关于减免政策,没有要求填写其他数据判断是否属于“小微企业”,即在职职工总数30人(含)以下的企业就可以暂免征收残保金。

【小陈税务补充2】“小微企业”是一个习惯性叫法,并没有严格意义上的界定,具体分类:

1.企业所得税“小型微利企业”

“小型微利企业”的出处是企业所得税法及其实施条例,指的是符合税法规定条件的特定企业,其特点不只体现在“小型”上,还要求“微利”,主要用于企业所得税优惠政策方面。

小型微利企业是指从事国家非限制和禁止行业,且同时符合年度应纳税所得额不超过300万元、从业人数不超过300人、资产总额不超过5000万元等三个条件的企业。

2.增值税的“小微企业”

首先是小规模纳税人,其次满足销售额的要求,按月纳税期的,月销售额未超过10万元;以1个季度为1个纳税期的,季度销售额未超过30万元的,免征增值税。

3.残保金的“小微企业””

在职职工总数30人(含)以下的企业

4.一般口径的小微企业

目前所说的“小微企业”是和“大中企业”相对来讲的。如果要找一个比较接近的解释,那就是工信部、国家统计局、发展改革委和财政部于2011年6月发布的《中小企业划型标准》,根据企业从业人员、营业收入、资产总额等指标,将16个行业的中小企业划分为中型、小型、微型三种类型,小微企业可以理解为其中的小型企业和微型企业。

三是明确社会平均工资口径。残保金征收标准上限仍按当地社会平均工资的2倍执行,社会平均工资的口径为城镇私营单位和非私营单位就业人员加权平均工资。

【小陈税务补充】上年在职职工年平均工资不超过当地社会平均工资2倍的,按用人单位在职职工平均工资计算;超过当地社会平均工资2倍的,按当地社会平均工资2倍计算。

四是合理认定按比例安排就业形式。用工单位依法以劳务派遣方式接受残疾人在本单位就业的,残联在审核残疾人就业人数时相应计入并加强动态监控。

需要说明的是,实行分档征收体现了激励约束并重的原则,有利于激发用人单位积极性,引导其将安排残疾人就业比例提高至1%以上;允许用人单位以更加灵活的方式履行按比例安排残疾人就业义务,更加符合用人单位实际用工需求,也有利于进一步促进残疾人就业。

【小陈税务补充】残疾人就业保障金其他口径参考政策

1.《残疾人就业条例》

2.《残疾人就业保障金征收使用管理办法》(财税〔2015〕72号)

3.《财政部关于取消调整部分政府性基金有关政策的通知》(财税〔2017〕18号)

4.《财政部关于降低部分政府性基金征收标准的通知》(财税〔2018〕39号)

5.当地的残疾人就业保障金征收使用管理办法,比如北京地区《北京市财政局 国家税务总局北京市税务局 北京市残疾人联合会关于印发<北京市残疾人就业保障金征收使用管理办法>的通知》(京财税〔2019〕1333号)

重点领域

合作建房纳税争议 房地产开发烂尾楼纳税争议 重大涉税案件刑事辩护 重大税案行政诉讼代理 企业所得税纳税争议特色服务

汇算清缴收入计算风险 重大民商税款分担争议 无形资产摊销费用扣除纳税争议 境内外所得纳税争议 项目合作利润分成所得税款分担代理范围

税案委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 税法专家 智律网 屋连网QQ/微信号

1056606199