近日我们在网络上看到,对于个人公益捐赠全额扣除与限额扣除的基数确定问题,大家存在一定的分歧,部分观点认为,全额扣除与限额扣除的先后顺序会影响纳税人扣除的金额,比如居民个人既有全额扣除的公益捐赠,也有限额扣除的公益捐赠,若选择先扣除全额扣除的捐赠,则限额扣除30%的计算基数应按扣除全额捐赠后的应纳税所得额确定。另一种观点认为,全额扣除并不影响限额扣除的计算基数,限额扣除以捐赠扣除前的应纳税所得额为计算基数。

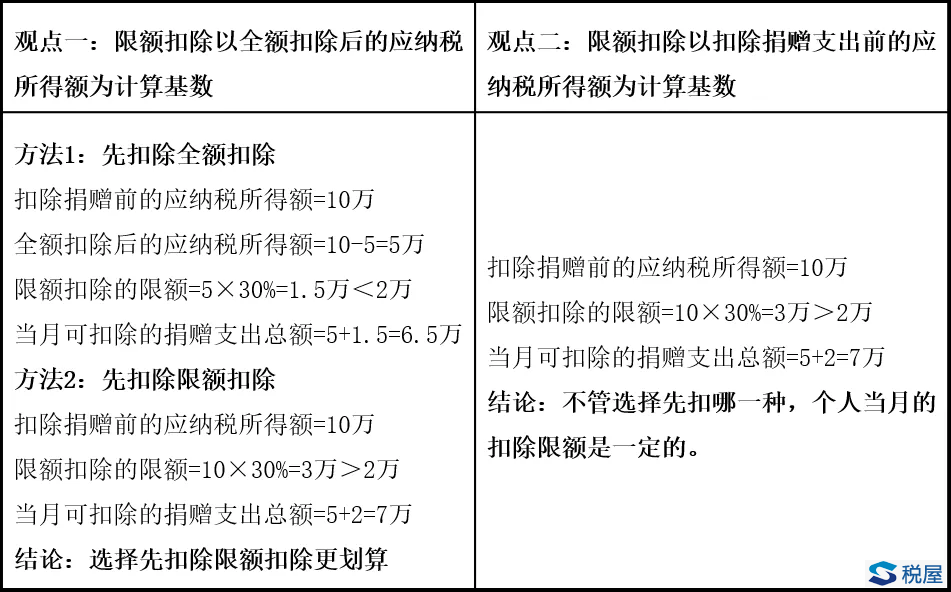

举个例子来看,假如个人2020年1月发生的允许全额扣除的捐赠支出5万元,发生限额扣除的捐赠支出2万元,当月个人取得股息红利10万元,且个人选择所有的捐赠支出均在当月的股息红利所得中扣除,则两种观点的对比如下:

那么上述两种观点,哪一种才是正确的?我们认为对于个人公益捐赠扣除的计算基数问题,应从相关规定入手进行理解。有关个人公益捐赠的政策规定如下:

1.《个人所得税法》

个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,捐赠额未超过纳税人申报的应纳税所得额百分之三十的部分,可以从其应纳税所得额中扣除;国务院规定对公益慈善事业捐赠实行全额税前扣除的,从其规定。

2.《个人所得税法实施条例》

个人所得税法第六条第三款所称个人将其所得对教育、扶贫、济困等公益慈善事业进行捐赠,是指个人将其所得通过中国境内的公益性社会组织、国家机关向教育、扶贫、济困等公益慈善事业的捐赠;所称应纳税所得额,是指计算扣除捐赠额之前的应纳税所得额。

3.《关于公益慈善事业捐赠个人所得税政策的公告》(财政部税务总局公告2019年第99号)

国务院规定对公益捐赠全额税前扣除的,按照规定执行。个人同时发生按百分之三十扣除和全额扣除的公益捐赠支出,自行选择扣除次序。

从以上规定可以看出,个人所得税法及实施条例对于公益捐赠的扣除基数,用的是应纳税所得额的概念,且实施条例明确,这个应纳税所得额是指计算扣除捐赠额之前的应纳税所得额,并未对全额扣除和限额扣除的前后金额进行区分,也就是说,不管全额扣除还是限额扣除的捐赠支出,其计算扣除的基数均为扣除捐赠支出前的应纳税所得额。99号公告中对于限额扣除和全额扣除的捐赠支出次序的表述,仅为说明纳税人可以选择扣除的次序,并不影响计算扣除的基数,在应纳税所得额足够扣除的情况下,两种捐赠支出的扣除实际上是并列的,也就不存在先扣哪个更划算的问题。因此我们认为上述两种观点中,观点二的理解是正确的,那么您认为哪一种正确呢?欢迎在下方投票并在评论区留言表达观点!

重点领域

合作建房纳税争议 房地产开发烂尾楼纳税争议 重大涉税案件刑事辩护 重大税案行政诉讼代理 企业所得税纳税争议特色服务

汇算清缴收入计算风险 重大民商税款分担争议 无形资产摊销费用扣除纳税争议 境内外所得纳税争议 项目合作利润分成所得税款分担代理范围

税案委托 法律援助 法学专家论证 专家证人出庭 司法鉴定评估关于我们

联系我们 关于我们 税法专家 智律网 屋连网QQ/微信号

1056606199